- 2017-2-28

- 株の初心者用講座

絶対読んで欲しいおすすめ記事3選!

株式投資を行う上で最も重要となるタイミング『買い時』『売り時』についてなかなか掴みきれていないという投資家の方も多いのではないでしょうか。

株の『買い時』『売り時』はその一分一秒違っただけでも利幅は大きく異なり、それは損失にも当然繋がることとなります。

そこで今回は株の『買い時』『売り時』をしっかりと見極め、タイミングを掴むことで利幅は大きく、損失は少ない株式投資を実現して行きましょう。

目次

1.ニュースから見る買い時サイン

株式投資では様々な理由で株価が変動しますが、 その最も一般的な理由がニュース等で流れる『材料』『テーマ』『決算発表』になります。

その他も様々御座いますが、まずは代表的な三つを押さえておきましょう。

1-1 材料株のニュース

テレビやニュースで報道されることももちろんありますが、株式投資の情報サイトなどでも見かけることが出来る材料。

偏に材料といっても“好材料”と“悪材料”があり、その内容次第で株価が上昇するのか下降するのかが決まってきます。

材料による株価への影響は非常に大きく、一つの材料で株価が数倍へと跳ね上がることも多々あり、短期的な急騰が期待できるような内容のものもあります。

1-1-1 好材料

好材料であればまずは材料が発表されたタイミング。

次に急騰後の押し目を狙うという二つの買い時パターンがメインとなってきます。

多くの銘柄が材料の影響を受けながらも過熱感や材料の再精査により一時的な調整を迎えることが多くあります。

そのタイミングが買い時となり、材料株の恩恵を受けることも可能となるでしょう。

1-1-2 悪材料

悪材料の場合には、多くの投資家の思惑とは逆に下落してしまう可能性があります。

これは予め想定されていた内容であった場合に今後の成長が期待できないといった理由や、想定していたよりも内容が悪かった場合などに下落してしまいます。

また、材料が出尽くしてしまった場合などにも、その後は当分の材料が期待されないため下落しがちです。

そのような場合には下げ止まりを見せたタイミングがチャンスとなり、大きく下げればその反動も期待できるため買い時であると言えるでしょう。

1-2 テーマ株に関してのニュース

多くの企業は何かしらのテーマに属している場合が大変多いです。

しかしそのテーマが注目されるかどうかが最も重要であり、テーマ株とはその時々の『旬』をあらわす株であると言っても過言ではありません。

テーマ株は注目期間が比較的長いこともあり、焦る必要はありません。

ただ、材料などによって更にその注目が集まってしまうこともあるため早めに仕込んでおいて損はないでしょう。

材料発表後の急騰時に仕込むのは危険性がありますが、緩やかな上昇基調にある際には買い時であると言えます。

株の買い時も難しいですが、中でもテーマ株は比較的買い時がわかりやすい銘柄となってきます。

テーマ株の探し方などはこちらをご参考下さい。 【随時更新】2019年現在旬なテーマ株まとめ!探し方や仕掛けまで

1-3 決算発表

決算発表シーズンは度々ありますがチャンスは比較的少ないのが決算狙いです。

しかし、しっかりと買い時を掴むことができれば一気に波に乗ることができるため非常に魅力的であると言えるでしょう。

決算発表は多くの投資家が待ち望む一大イベントですが、予め結果を予測することができます。

過去の決算内容や進捗状況、材料内容などを見極めることでどれだけの業績になるか想定出来ます。

決算発表に期待が高まる銘柄は決算発表期よりも数日前から上昇し始めることがあります。

予めいくつかの好決算期待銘柄に目をつけておき、数日前に買っておくことで決算発表後の急騰が期待できる場合が多くなるでしょう。

2.チャートでの買い時サイン

次にチャートを見ながらの買い時を見極めていきましょう。 チャートは初心者から上級者まで幅広く使われている分析法で、基本的な分析法となるため買い時を判断しやすいでしょう。

実際のチャートに沿って説明していきます。

2-1 上昇チャート

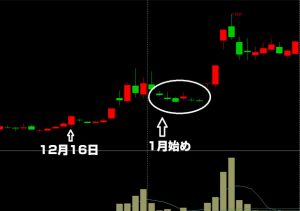

【4334】ユークスという銘柄ですが、長期間に渡って緩やかな上昇チャートを見せておりました。

長期投資ならばこの期間どのタイミングで入っても問題はないですが、短期的に狙うならば若干出来高が増加し、急伸を見せ始めた12月16日がポイントとなってきます。

その後、一度調整売りもありましたが、しっかりと押し目になっており再び急伸しております。

時には1月初めのように売りに押される場面もありましたが、株価は高水準を記録、 その後はマドをあけて急騰といった流れになっております。

緩やかながらも年初来高値を記録した場合には更なる上昇が期待できることもあり、買い時であると言えるでしょう。

2-2 下降チャート

【3672】オルトプラスという銘柄を題材に下降チャートを見ていきます。

1月4日に高値を付けた後マドをあけて下落。

一度はマド埋めも見られましたが長くは続かず、再び下落基調となりました。

このまま下落傾向が続くかと思われましたが、2月3日から連日の陽線を形成し、徐々に出来高も増えていったことから上昇基調へと切り替わっております。

このように一度下落傾向にありながらも、売りが優勢となっていた分、割安感が増し始めて買いが入ってきております。

連日の陽線に加えて出来高の増加から大陽線を形成したこのタイミングこそ買い時であると言えるでしょう。

3.テクニカル指標から見る買い時サイン

株式投資の基本となるテクニカル指標にも様々な指標が御座います。 その全てを把握する必要は御座いませんが、メインとなる何点かは押さえておいて損はないでしょう。

3-1 移動平均線から見るサイン

【3928】マイネットを基に移動平均線を見ていきましょう。

12月30日の急伸を期に大きく上昇しました。

しかし急激な上昇により中長期移動平均線との乖離率が大きくなってしまったため、1月11日~1月20日にかけて調整期間を迎えております。

その後、乖離率が小さくなり移動平均線は依然として上昇傾向であることから株価は上昇しております。

12月30日の初動が第一の買い時ですが、乗り遅れた場合には1月11日~1月20日の調整期間が第二の買い時となっております。

このようにして移動平均線を基に見ていくと、どのタイミングで第二の買い時が来るのか予想できるため非常に重要なテクニカル指標となっております。

3-2 MACDから見るサイン

【3932】アカツキという銘柄でMACDを見ていきます。

MACD(マックディー)とはMACDという線とシグナルという線が交差するタイミングで売買の判断を行う指標となります。

MACDがシグナルを下から上に抜ければ買い時、MACDがシグナルを上から下に抜ければ売り時であると判断出来ます。

実際に12月9日、オレンジ色のMACDが紫色のシグナルを下から上へと抜けております。

ここが買い時となり、その後に大陽線を付けてからマドあけの格好で大きく急伸してきております。

鋭角に抜けていることからも急な動きが想定されるとして、買い時を逃さない一つの手法になってきます。

3-3 ボックス圏から見るサイン

【2488】日本サードでボックス圏の動きを見ていきます。

ボックス圏とは、ある一定の株価間で値動きが見られる状態のことを指しますが、11月末から12月末の間がまさにボックス圏の動きとなっております。

11月30日に高値1,150円つけた後、安値では795円を維持しながら横横の推移となっております。

しかし、それまでの高値であった1,150円を12月29日に抜けたこともあり、その後も大きく急伸。 1月6日には最高値1,690円を記録するに至りました。

ご覧のようにある一定ライン間で値動きを続けていたものの、水準となる株価を上もしくは下に抜けた時(ブレイクした時)、 その方向に更に値動きが進むと想定されるのがボックス圏です。

軟調な推移であってもそれがボックス圏の動きであり、どちらかへ大きく振れた時には大きな値動きが期待できることもあります。

銘柄を選ぶだけでも一苦労ですが、更にその先を考える必要がでてきます。

しかし、全てを把握しなければならないわけでもなく、いくつかのポイントを押さえておくだけで買い時を見極めることができるため、初心者の方でも株式投資が可能なわけなのです。

銘柄選定にお困りの際はこちらをご覧下さい。 『実例あり!短期売買でベストな銘柄を選定するコツ』

4.利益確定時の売り時のサイン

買った株が実際に騰がった場合、どのタイミングで利益確定をすればいいかわからないという投資家の方も多いでしょう。

買い時の次に難しい“売り時”をここでは説明していきます。

4-1 過熱感

理論ももちろんありますが、感覚的に大事になってくるのが“過熱感”です。

全ての銘柄において騰がり続けることはなく、どこかのタイミングで調整を迎えたり下落し始めたりしてしまいます。

そのタイミングを逃してしまうと、それは完全に売り時を逃してしまうこととなるため、中でも“過熱感”はとても重要となってくるでしょう。

材料や決算発表などによる急騰は一気に投資家が集まり、一気に引いてしまうため急落しやすい銘柄です。

しかしそれらの銘柄は短期的に急騰している場合が多く、急騰した後の高値掴みや持ち越しを行わなければ問題はありません。

数日間で急落し始めることも多々あるため「まだ騰がる!」と思ったならば過熱感であると捉えていいでしょう。

指標でRSIやストキャスティクスといった買われすぎを図る指標がありますが、過熱度が高いと上の方に張り付いてしまい機能しないことがほとんどです。

ですので、感覚で図る方がうまくいく場合が多いです。

ただ、簡単な事ではないので最初の内は自分の感覚はあまり信じないでしばらく経験を積んでから行うといいでしょう。

4-2 ローソク足から見る利確サイン

【6772】東京コスモス電機という銘柄ですが、1月31日の昼頃に「トヨタから車載フィルムヒーターを受注」と報じられました。

これを受けて株価は急騰し、大陽線となっております。

それまでは非常に緩やかな上昇基調で出来高も多くはありませんでしたが、この日を期に大きく変動していることがわかります。

材料による急騰ということもあり、短期的な過熱感は否めません。

ですが実際に2営業日後には大陰線をつけ、その後は軟調な推移となっております。

大陽線をつけた1月31日から翌営業日のストップ高までは非常に順調ですが、2月2日に上値が重くなっています。

寄り付き前からストップ高気配が解除されそうな状況でもあったため、明らかな売り時と言えるでしょう。

4-3 ファンダメンタル分析

ファンダメンタル分析とはテクニカル分析と対をなす代表的な分析方法です。

企業価値や業績、成長性などを加味して判断する分析法ですが、売り時の一つのタイミングとして判断することが出来ます。

ファンダメンタル分析では企業の割高感を表すPER・PBRといった指標があります。

ある一定の水準となればその銘柄は割高であると判断することができ、利益確定による売り時のタイミングであると判断しても良いでしょう。

その他にも安定性や収益性、成長性といった様々な指標が用意されています。

また、理論株価と呼ばれる「その企業が様々な条件を加味して本来どのぐらいの株価であるのか」というものを示します。

この理論株価に達している場合や超えている場合などには注意し、売り時の一つと考えて良いでしょう。

4-4 欲張らない

何よりも大事なのが『欲張りすぎないこと』です。

一度株価が上昇し始めると、どうしても「まだ騰がるはず!」「まだまだ騰がるはず!」と欲張ってしまいがちになります。

しかしそれこそが危険であり、騰がり続ける銘柄はありません。

多くの投資家がそれをわかっていながらも欲張ってしまいがちなので、予め肝に銘じておくのが良いでしょう。

欲張ったことによって得られる利益と、欲張らなかったことによって得られる利益は異なってきますが、損失を少なく利益を積み重ねるには欲張らないという売り時が何より重要になってきます。

5.損切り(ロスカット)時の売り時のサイン

買った株が下がってしまった場合、多くの投資家がなかなか損切りできず塩漬け銘柄と化してしまいます。

どうしても勇気が必要となってしまう損切りですが「見切り千両、損切り万両」という相場格言があるように、必ず必要となってきます。

そのポイントを解説していきましょう。

5-1 出来高の減少

株価は人気があるかどうかでその変動率が大きく異なってきます。

理由は何であれ大きく上昇するか下落するかが株式投資である以上、人気な銘柄は大きく買われ上昇することが多いです。

そして人気があり、多くの売買がされるということは出来高が増加する傾向にあります。

では逆に考えてみればどうでしょう。

出来高が減少しているということは、その銘柄の“人気がなくなっている”と判断することが出来ます。

全てがそう判断できるわけではありませんが、出来高が減少し薄いということはそれだけ売買がされていないということ。

そして売買する人が少ないということは買うことも売ることも難しくなるということになるのです。

つまり出来高の薄い銘柄については、下落して売りたい場面になったとしても売れるとは限らないということなのです。

これは即時約定となる成行注文であっても同様ですので、出来高が減少し始めた場合には一つの売り時であると考えておきましょう。

5-2 テクニカル分析

【3689】イグニスという銘柄で売り時を見ていきます。 高値圏で推移していた12月下旬ですが、12月22日に材料を発表し、翌営業日となる26日が注目の日となりました。

しかし、これは“材料出尽くし”と市場に判断されたこともあり、株価はマドをあけて急落しております。

一時的な売り優勢展開でもありましたが、出尽くし感が拭いきれずその後も下落基調が継続。

軟調な推移は続き、2月下旬時点でも回復が期待できる状況とはなっておりません。

このようにマドあけ後にマド埋めの動きが見られなかった場合や、出来高が縮小して値動きに乏しくなった場合には売り時と考えていいでしょう。

5-3 ファンダメンタル分析

利益確定時の説明で使用したPER・PBRはその逆を考えることで損切りのタイミングを掴むことが出来ます。

その他にも存在するファンダメンタルで有名な指標といえばEPS・ROEなどです。

これらはその企業に対しての利益状況を判断する指標の一つですが、あの「投資の神様」と言われているウォーレン・バフェット氏も重要視している指標になります。

EPSが減っている場合や低ROEのような場合には、成長性に懸念材料が残るため、売り時であると判断できます。

また業績の悪化など、一時的に大きく売られその後回復する銘柄もあれば、低空飛行を続ける銘柄も多く存在します。

一度大きく落ち込んでしまえば業績が悪いことでなかなか戻しづらいため、売り時を逃さないように早めに売ることも視野に入れたほうがいいでしょう。

5-4 自分を過信しない

あくまで自分が選んだ銘柄。「また必ず戻ってくる!」と思いがちですが、自信のある銘柄ほど下落し続けることもあります。

自信を持って銘柄選定をすることや保有有無を判断するのは大事ですが、ダメだと少しでも思ったならば早めの判断で売り時を逃さないことが損失を少なくする何よりの方法です。

買い時を逃し利益を逃すことはマイナスにはなりませんが、売り時を逃し損失を作ってしまうことはマイナスとなってしまいます。

買い時以上に重要な売り時だからこそ、徹底した損切りが株式投資において重要となってきます。

買い時・売り時がどうしても難しいという場合には“アノマリー”を頼ってみるのも一つの手でしょう。

『アノマリー投資法で儲ける!現実的かつ有効性のあるお勧め投資法』でも説明したように、少し違った株式投資術が身に付くかもしれません。

6.まとめ

売買サインを見極める術は多数存在します。

買い時・売り時がどうしても重要になってくる株式投資ですから、ココを押さえておくだけでもこれまでと一味違った投資が可能になるでしょう。

しかし実際にはプロも自分に合ったいくつかの手法で売買することが多々あります。難しく考えず、直感に任せて投資をするも良し、上手くいかなければ上記のような基準を基に投資をしてみるのも良いでしょう。

初心者の方におすすめしたい記事